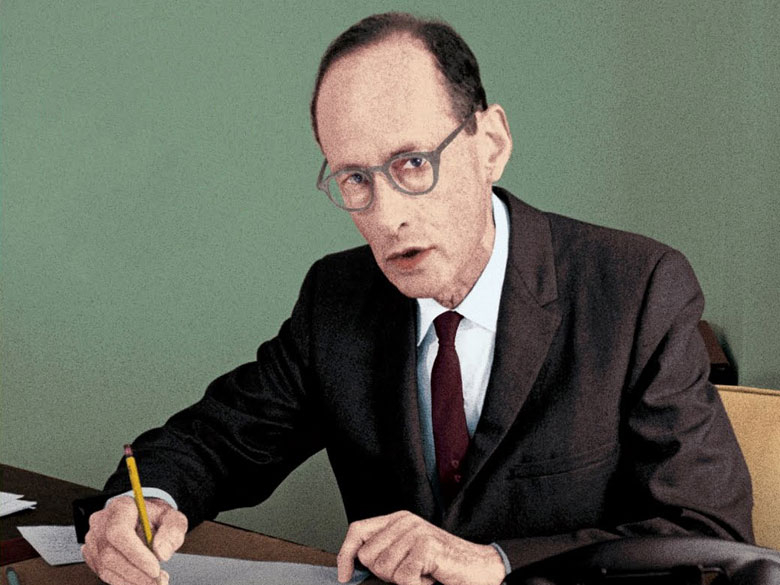

Крупнейшие финансисты современности признают Филиппа Фишера гигантом инвестирования и считают своим учителем. Его метод ведения дел — игра на долгосрочную перспективу — помог многим управляющим сделать успешную карьеру.

Филипп Фишер родился в 1907 году. Глава семейства Фишеров преуспевал во врачебной деятельности и был крайне заинтересован в получении его детьми хорошего образования. Благодаря заботливому участию своего отца 15-летний Филипп поступает в колледж, а затем продолжает свое обучение на факультете бизнеса Стэндфордского университета. Здесь он увлекается новой университетской программой, обучающей азам инвестирования.

Подработка ассистентом у профессора, который осуществлял инвестиционное консультирование в области финансов различных компаний, дает молодому Фишеру первые навыки инвестиционного анализа и делового общения. Он внимательно наблюдает за консультационной работой, оценивая, как необходимо выстраивать отношения с представителями компаний, какие вопросы и проблемы инвестиций интересуют клиентов в первую очередь, и что им обычно советуют. Через год после поступления Фишер бросает факультет бизнеса и решает продолжать инвестиционную карьеру. Он устраивается аналитиком ценных бумаг в один из небольших банков Сан-Франциско — Anglo London & Paris National Bank для оказания бесплатных услуг постоянным клиентам.

Вникая в суть клиентских запросов, он учится выслушивать людей и давать подлинную оценку ситуации «извне». В дальнейшем, опираясь на полученный опыт изучения людей и организаций, он разовьет свой наиболее точный «разговорный» метод оценки ситуации, отдавая предпочтение не анализу балансовых отчетов, а живым встречам и беседам с клиентами, конкурентами и поставщиками. В этом и есть его инновационный вклад в анализ ценных бумаг.

Следующей ступенькой его профессионального роста станет работа в брокерской компании, где Филипп успевает набраться определенного опыта до наступления кризиса 1929 года. То время инвестиционного бума характеризовалось невероятным ростом котировок акций, ценные бумаги бесконечно продавались и перепродавались, что, несомненно, выглядело более чем заманчиво для начинающего предпринимателя Фишера, решившего попытать счастья и заработать комиссионные на торговле акциями. Великая депрессия не в лучшем свете выставляла ситуацию в американской экономике, в этот непредсказуемый период даже опытные консультанты отмалчивались, никто не рисковал делать прогноз даже на неделю. Но только не Фишер!

Настало время «икс» для его «разговорного» анализа тяжелых ситуаций на финансовом фронте. Покинув разорившуюся в разгар депрессии брокерскую контору и ничего не потеряв, поскольку к тому времени ничего и не заработал, он в 1931 году пускается в свободное плавание, создав собственную консультационную фирму «Fisher&Co». Большинство бизнесменов и управленцев в то тяжелое для финансов время искали выход из обрушившихся на них неприятностей, и Фишер охотно выслушивал клиентов, пытаясь совместными усилиями найти ключ к решению проблем. Придя к выводу, что выход из кризиса в один момент невозможен, он берет на вооружение идею долгосрочного инвестирования и посвящает клиентов в перспективы многолетней стратегии.

По итогам первого года работы фирмы «Fisher&Co» выявляется, что Фишер действительно имеет индивидуальный подход к оценке акций. Анализируя каждый конкретный случай, он берет в расчет не то, что будет с объектом инвестирования через неделю, а его возможности через несколько лет. В разгар кризиса это была настоящая революционная идея! «Компании, в которые я вкладываю капитал, имеют достаточно импульса, чтобы сохранять движение от трех до пяти лет», – говорил он. Лишь такой срок может стать определяющим для эффективности вложений. Кроме того, для успешного инвестирования компания должна обладать потенциалом выше среднего по отрасли. «Основное внимание я уделяю менеджменту, хотя мне все равно кажется, что этого внимания недостаточно. Это наиболее важный компонент.

Одновременно Фишер ищет лидеров-новаторов, приветствует инакомыслие и продвигает нововведения. Он презрительно относится к такой форме управленческого подхода, при котором осуществляются массовые увольнения людей ради сокращения издержек.

15 принципов оценки компаний по Фишеру

15 принципов оценки компаний по Фишеру

Для оценки предприятия Фишер разрабатывает 15 вопросов, и если хотя бы на девять из них ответ звучит положительно, то, по его мнению, в эту компанию стоит вкладывать средства.

- Есть ли у компании продукты или услуги, обеспечивающие рост продаж хотя бы на несколько лет?

- Имеет ли руководство фирмы намерение разрабатывать новые продукты?

- Насколько результативна компания в сфере исследования?

- Кто ее партнер по сбыту?

- Какова норма прибыли?

- Какие меры существуют для увеличения и сохранения нормы прибыли?

- Как строятся взаимоотношения с персоналом?

- Как строятся взаимоотношения с руководством?

- Есть ли резерв руководства?

- Эффективен ли бухгалтерский контроль?

- Насколько может быть эффективным бизнес компании по сравнению с конкурентами?

- Какова стратегия фирмы на получение долгосрочной прибыли?

- Потребует ли рост компании финансирования через выпуск ценных бумаг?

- Насколько велики доверительные отношения между управляющими и инвесторами?

- Честны ли управляющие?

К тому же он являет собой активного сторонника маркетинговых исследований. По мнению Фишера, очень важно учитывать реальный охват дистрибьюторской сети и способы информирования покупателей о качестве продукции, а также быть хорошо осведомленным о запросах потребителей. В ходе текущей работы предприятия необходимо уделять особое внимание инвестициям, при этом оставлять резерв на различные неблагоприятные ситуации, а большую часть прибыли направлять на развитие бизнеса. Фишер считал, что выплаты большей части дохода акционерам говорят о том, что менеджмент не в силах грамотно распоряжаться деньгами либо бизнес себя исчерпал.

Его блестящая карьера подтверждается тем фактом, что он держал акции приоритетных, по его мнению, компаний в течение десятилетий! Так, например, Food Machinery Corporation, одно из своих первых приобретений 1931 года, он продержал до 1960-х годов, продав пакет акций с прибылью 1000%. В 1956 году Фишер купил 1,5% ценных бумаг компании Motorola. К 2000 году прирост ее акций превысил 7400%! На десятилетия задержались у него и бумаги Texas Instruments. Но, если через три года акции переставали соответствовать ожиданиям Фишера, он их продавал.

Мировая карьера на 15 принципах плюс многолетний опыт Фишера успешно реализовались в его книге «Обыкновенные акции и необыкновенные доходы». Фишер утверждал, что успех деятельности любого предприятия, будь то производство, услуги или инвестиции, зависит от следования трем принципам: честность, изобретательность и упорный труд. Невозможно быть успешным инвестором без отдачи этому делу значительных сил, постоянного обучения и самосовершенствования.

Вообще Филипп Фишер не был первооткрывателем в области разработок бизнес-концепций, но главное, чем он отличался от прочих, — успешным воплощением на практике в жизнь своих постулатов, — ведь не случайно мультимиллиардер Уоррен Баффет, являющийся самым успешным из его последователей, называл Фишера своим учителем.

Долгосрочный инвестор прожил долгую жизнь, не дотянув всего четырех лет до своего столетнего юбилея, при этом до 89 лет Фишер продолжал управлять деньгами небольшой группы своих клиентов. В истории финансов он записан как один из самых влиятельных людей, учения и стратегии которого актуальны и сегодня.