Наведя порядок в своих доходах и расходах, можно сэкономить неплохую сумму в год. А правильно определив свои финансовые цели, можно сделать свое будущее менее тревожным и более безопасным. Для этого необходимо составить финансовый план, проанализировать свои доходы и расходы и оптимизировать последние.

Эксперт

Наталья Смирнова

советник по личным финансам

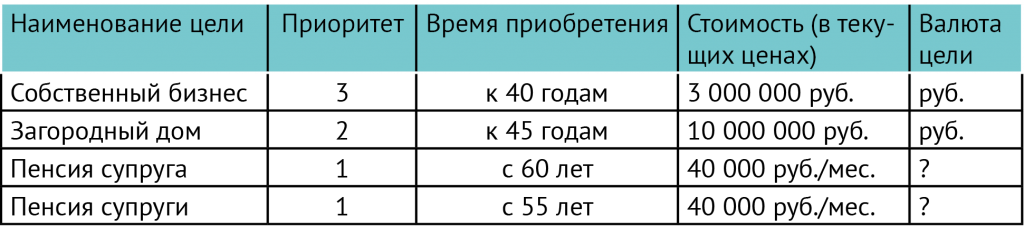

Начать планирование личного бюджета нужно с определения своих финансовых целей. Напишите перечень: название цели, приоритет и время приобретения. Дальше укажите, сколько цель стоит и в какой валюте. В идеале стоит думать про цели не только в 2017 году, а до конца жизни. Финансовые советники за рубежом этот круг расширили еще больше: они составляют перечень целей на два, а то и на три поколения вперед. Если вам сорок лет, то в план включают и цели ваших детей, и ваших внуков. Но реальность в России такова, что редко кто планирует на три поколения.

Почему важно понимать, в какой валюте копить на конкретную цель? Чтобы не получилось так: вы копите на отпуск в Европе в рублях, потом курс резко меняется, и вы срочно решаете, куда ехать вместо Европы. Бывает ситуация, что у вас есть цель, а вы не знаете, в какой валюте копить. Тогда на нее нужно откладывать в самых топовых валютах. В этом году основной валютой будет доллар.

Согласуйте цели со всеми членами семьи

Согласуйте цели со всеми членами семьи

Представьте, что ваша семья — это корабль. Чтобы он четко следовал курсу, вам понадобится согласовать направление со всеми членами «экипажа». Чье мнение нужно учесть? Всех. Мнение супруга, родителей и детей. У меня в практике был такой случай. Приходит на консультацию семейная пара. Я задаю самый простой вопрос:

— Давайте поговорим про ваши финансовые цели. Пассивный доход нужен?

— Нужен.

— На обучение ребенка будете откладывать?

— Нет. Пусть сам учится, — говорит муж.

— Но ведь есть риск, что он не поступит по разным причинам. Стоит заложить деньги. Дальше. Нужно содержать родителей.

— Чьих?

— А у кого из вас есть родители?

— У обоих.

— Тогда нужно содержать и той, и другой стороны. Сколько и кому из родителей необходимо денег в месяц?

— Моим родителям — 50 тысяч в месяц, а жены — 30 тысяч, — отвечает муж.

— Почему?

— А ее родители еще могли бы работать, а мои уже не могут.

Оказалось, что у мужа родители на два года старше. Это несправедливо. Поэтому желательно, чтобы вы участвовали в обсуждении целей друг друга. Особенно, если у вас бюджет совместный.

Как составить список финансовых целей семьи?

Запишите свои доходы и расходы

Запишите свои доходы и расходы

Чтобы понять, сколько и на какие цели ваша семья может откладывать, нужно представлять свой бюджет: сколько вы зарабатываете и сколько тратите. Нет необходимости учитывать все до копейки. В расчете бюджета есть две крайности. Первая. Приходит ко мне одна дама, показывает свои расходы в месяц. У нее записано: «коммуналка — 4 925 рублей 25 копеек, продукты — 25 527 рублей 90 копеек, прочее — 80 тысяч рублей». На вопрос, что значит «прочее», получаю ответ: «Когда как. Иногда хочу себя порадовать — куда-то сходить. Иногда это отпуск, иногда это вот детям что-то надо…»

Когда ваше «прочее» настолько не детализовано, его трудно оптимизировать. Нужно более детально представлять, на что у вас уходят деньги.

Но есть другая крайность. Один мой клиент учитывал личные финансы до конкретного количества купленных фруктов и овощей каждый день, тратя на это несколько часов. Если не сходились копейки, он все считал заново. Делал он это пять лет. В итоге у него накопился целый склад документов. Но когда я его спросила: вы вот экономили, у вас накопилась такая интересная статистика, а какие выводы, наблюдения вы из нее сделали, каковы результаты такого подробного анализа? Он ответил: «Какой анализ? Я еле записывать успевал!»

Правильный учет личных финансов — между этими двумя крайностями. Каждому человеку необходимо понимать, сколько он примерно тратит и сколько зарабатывает, чтобы увидеть, где есть возможности для оптимизации.

Анализировать свои личные финансы удобно по принципу финансового анализа компании. Свои доходы разделите на категории:

- доходы от текущей деятельности (зарплата и все, что зависит от вашей трудоспособности);

- доходы от активов (сдача квартиры в аренду, проценты по банковскому вкладу, проценты по облигациям, дивиденды и т. д.);

- доходы от государства.

Расходы запишите зеркально:

- сколько вы тратите на себя, на текущую деятельность;

- сколько тратите на активы;

- сколько тратите на государство.

Оптимизируйте свои доходы и расходы

Оптимизируйте свои доходы и расходы

При правильном подходе легко можно просчитать каждый пункт бюджета: сколько я трачу на себя? Сколько я зарабатываю? Если я трачу столько, сколько и зарабатываю, у меня нулевая рентабельность получается. Если я трачу меньше, чем зарабатываю, значит, у меня хоть какая-то рентабельность есть.

Следующий шаг: запишите, что у вас есть. Составьте список своих активов: накопления, квартира, машина, дача, земельные участки, программы страхования жизни и т. д. Посмотрите, сколько стоит содержание каждого пункта в год и какова его прибыльность. Если что-то приносит меньше, чем стоит, задумайтесь, а нужно ли вам это?

Например: у вас есть земельный участок, которым почти не пользуетесь. При этом вы как собственник платите за него налог на имущество. Подумайте, ведь это капитал, который не приносит вам прибыли, а наоборот, каждый год требует дополнительных затрат. Действительно ли вам нужен такой актив? Может, стоит поменять один актив на другой, более доходный? Важно понимать, что эти деньги уже у вас есть, просто они «не работают».

В конце обратите внимание на оптимизацию налогов. Возможно, есть способы на законных основаниях получать от государства дополнительный доход.

Инструкция

Как проанализировать семейный бюджет по принципам финансового анализа компании